İŞ YATIRIM

Gerçekleşen ve Kestirimler

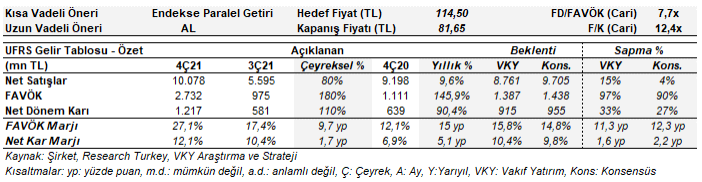

Beklentilerin üzerinde göz alıcı 4Ç21 sonuçları. Tofaş Fabrika 4Ç21’de güçlü faaliyet marjları sayesinde, piyasa beklentilerinin %27 üzerinde ve yıllık bazda %90 artışla 1,2 milyar TL net kâr açıkladı. 4Ç21’deki güçlü net kar sayısı, 2021 yılsonu net kar sayısını yıllık %84 büyüme ile 3,28 milyar TL’ye ulaşmasını sağladı. Piyasa beklentisini %90 aşan FAVÖK, yıllık %146 üzere muazzam bir artışla 4Ç21’de 2,7 milyar TL olarak gerçekleşti ve 2021 yılsonu FAVÖK sayısını %90 artışla 5,8 milyar TL’ye taşıdı. Tofaş, 4Ç21’de (yıllık 15 yüzde puan ve çeyrek bazda 6,9 yüzde puan artışla) %27,1 ile tüm vakitlerin en yüksek FAVÖK marjını ve (yıllık 6,9 yüzde puan ve çeyrek bazda 3,3 yüzde puan artışla) %13,9 ile vergi öncesi kar marjı kaydetti. 4Ç21’de yüksek kur farkı ziyanları – öteki faaliyet ve finansal giderler/gelirler netleştirilmiş- (4Ç21’de 969 milyon TL’ye karşılık 4Ç20’de 290 milyon TL) 4Ç21’de faaliyet karının bir kısmının silinmesine neden oldu. TOASO’nun beklentilerden çok daha başarılı 4Ç21 finansal sonuçları sayesinde bugün endeksin üzerinde performans göstermesini bekliyoruz.

Tüm zorluklara karşın net satış gelirlerinde büyüme. Tofaş, arz taraflı düşünceler sonucu gerileyen satış hacimlerine karşın satış gelirlerini 4Ç21’de yıllık bazda %10 artışla 10 milyar TL arttırırken, 2021 kümüle ciro sayısını %26 artışla 29.7 milyar TL’e arttırdı. Yurt içi gelirler 4Ç21’de yıllık %4 oranında düşüş ile 4,8 milyar TL’ye geriledi. TL’deki paha kaybını ve artan girdi maliyetleri yansıtan fiyat artışları yurt içi satış hacmindeki (33 bin adet) %37’lik daralmanın olumsuz tesirini büyük ölçüde önledi. 4Ç21’de ihracat gelirleri, ihracat hacimlerindeki (30 bin adet) %26’lık düşüşe karşın, müspet kur tesiri sayesinde yıllık %21 oranında artarak 5 milyar TL’ye yükseldi. 4Ç20’de %45 olan ihracatın toplam ciro içindeki hissesi 4Ç21’de %49’a yükseldi (2021’de %49, 2020’de %46).

Yurtiçi hafif araç pazarında liderliğin devamı. Fiat markası, 2021 yılında sırasıyla %13,1 (yıllık 2 yüzde puan azalış) ve %27,4 (yıllık yüzde 0,2 puan azalış) pazar hisseleri ile yurtiçi binek ve hafif ticari araç pazarlarında 2. sıradaki yerini muhafazayı başardı. 2021’de lokal binek aracı talebinin %74’ünü oluşturan otomatik şanzımanlı araçların Fiat’ın yeni modellerinde (1Ç22’de tanıtılacak)

evreli olarak devreye alınacak olması nedeniyle markanın otomatik şanzıman teklifinin olmaması, binek aracı kategorisinde pazar hissesi kaybının nedeni oldu. Fiat hafif araç pazarında ise 2021’de %16.4 pazar hissesi ile liderliğini korudu.

Harikulâde marj uygunlaşması. Şirketin brüt kar marjı, 4Ç20’deki %13.4 ve 3Ç21’deki %17.0’dan 4Ç21’de %27,6’ya değerli ölçüde yükseldi. Faaliyet giderleri/satışlar oranı 4Ç20’deki %3.7’den 4Ç21’de%4.4’e yükselirken, 3Ç21’deki %4.8’den azaldı. FAVÖK marjı 4Ç20’deki %12,1’den ve 3Ç21’deki %17,4’ten 4Ç21’de %27,1’e artış gösterdi. Tüm yıl FAVÖK marjı ise 2020’deki %12.8’den 2021’de %19,5’e yükseldi. Kollayıcı maliyet + mark-up ihracat mukaveleleri, TL’deki keskin bedel kaybının olumlu tesiri ve maliyet denetimi sayesinde mahallî pazardaki güçlü uygulama, 2021 yılı boyunca faaliyet marjlarını destekledi. Vergi öncesi kar marjı 2020’deki %7,8’den 2021’de %11,8’e yükseldi.

Güçlü özgür nakit akımı yaratımı. Özgür nakit akımı, güçlü faaliyet performansı nedeniyle 3Ç21’deki 851 milyon TL’den ve 4Ç20’deki 726 milyon TL’den 4Ç21’de 1,67 milyar TL’ye yükseldi. Hür nakit akım marjı 3Ç21’deki %15,2 ve 4Ç20’deki %7,9’dan 4Ç21’de %16,6’ya artış gösterdi. Net borç durumu 3Ç21 sonundaki 4,04 milyar TL’den 2021 sonunda 3,5 milyar TL’ye düştü, lakin 2020 sonundaki 2,4 milyar TL’den arttı. Net borç/FAVÖK oranı 3Ç21’deki 1,0x’ten ve 4Ç20’deki 0,8x’ten 4Ç21’de 0,6x’e geriledi.

Değerleme ve Görünüm

2022 için görünüm. Tofaş, 2021 yılında 737 bin adet olan yurt içi hafif ticari araç pazarının 2022 yılı için 700– 750 bin adet (İş Yatırım: 735 bin) aralığında olacağını öngörüyor. Şirket, 2021 yılında 125 bin adet yurt içi satış ve 113 bin adet ihracat hacmine kıyasla, 2022 yılı için hem yurt içi hem de ihracat satışları için 125– 140 bin adet ortasında satış hacmi hedefliyor. Şirketin 2021 yılına misal biçimde 2022 için de 100 milyon € yatırım harcaması beklentisi yeni jenerasyon modellerin yatırım döngüsünün başlayacağı sinyalini vermiyor.

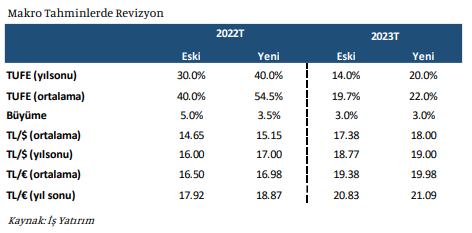

Tavsiyemizi AL’a yükseltiyoruz. Beklenenden daha uygun 4Ç21 sonuçları, güncellenmiş makro varsayımlarımız ve şirketin 2022 amaçlarının yansıttığımız değerlememizde TOASO için pay başı gaye fiyatımızı evvelki 96,90 TL’den 111,70 TL ‘ye revize ediyoruz. TOASO payları için tavsiyemizi TUT’tan AL’a yükseltiyoruz. Tofaş’ın 2022 yılında 133 bin adet (önceki: 135 bin) yurt içi satış hacmine ve 125 bin adet (önceki: 145 bin) ihracat hacmine ulaşacağını iddia ediyoruz. Tofaş’ın 2022’de %15 FAVÖK marjına (önceki: %13,7) ve %10’luk vergi öncesi kar marjına (önceki: %9,3) ulaşmasını öngörüyoruz. Pay 2022T 5.9x Firma Değ./FAVÖK ve 8.8x F/K çarpanları ile 7.3x ve 10.5x küresel benzeri şirket çarpan ortalamalarına kıyasla iskontolu süreç görmektedir. Beklentimizin üzerinde gerçekleşen 4Ç21 net kar sayısı sonucu 2022 temettü varsayımımızı 2,8 milyar TL’ye (önceki: 2,4 milyar TL) revize ettik. Temettü ödeme iddiamız %6,9 temettü randımanına işaret ediyor.

VAKIF YATIRIM

Beklentilerin üzerinde FAVÖK ve net kar büyümesi kaydedildi (+)

Tofaş, yılın son çeyreğindeki satış performansının takviyesinde, bizim ve piyasa beklentilerinin üzerinde, yıllık %90 artışla 1,22 mlr TL net kar açıkladı. Şirketin 2022 yılı pazar beklentisi ise 2021 yılına paralel, 700-750 bin adet aralığında yer aldı. Finansallar öncesinde şirket payları son bir ayda endeksten %3 negatif ayrıştı. Güçlü finansallara müspet reaksiyon vermesini beklediğimiz şirket payları için, 2022 yılı şirketin öngörüleri ve makro değişkenlerdeki revizyonlarımız akabinde 114,50 TL pay başı fiyat amacı hesaplıyoruz. Kısa vadede “Endekse Paralel Getiri” öngördüğümüz Tofaş için, hem %40 yükselme potansiyeli hem de Stellantis’den gelmesi beklenen yeni projelerin dayanağına bağlı olarak TUT teklifimizi “AL” olarak revize ediyoruz.

Son çeyrekte toplam satış hacmi yıllık %32 gerilerken, gelirler %10 büyüme kaydetti

Tofaş, 4Ç21 devrini, global çip tedariği külfetlerine bağlı olarak 30 bin adet ihracat (4Ç20: 40 bin adet) ve 33 bin adet iç satış (4Ç20: 52 bin adet) gerçekleştirerek toplam 63 bin adetlik (4Ç20: 92 bin adet) satış hacmine ulaşarak tamamladı. Son çeyrekte satış hacmi çeyreksel bazda %42 artış gösterse de yıllık bazda %32 gerileme kaydetti. Bununla birlikte, pazara nazaran son çeyrekteki güçlü satış performansının, iç piyasada fiyatlama stratejisi ve ihracat tarafında güçlü Avro/TL ile desteklenmesiyle, şirketin satış gelirleri yıllık %10 artışla 10 mlr TL’ye ulaştı. 2020 yılını 259 bin adetlik satış ve 23,6 mlr TL satış geliri ile tamamlayan şirket, 2021 yılını ise 235 bin adetlik satış ve 29,7 mlr TL satış geliri ile tamamlamış oldu. Tofaş, hafif araç pazarında 2021 yılında %16,4 pazar hissesi elde ederken, üçüncü yıl üst üste liderliğini korudu.

Hem operasyonel hem de net karlılık büyümesi beklentilerin üzerinde gerçekleşti

Yılın son çeyreğinde maliyet denetimlerinin yanı sıra zayıflayan TL’ye bağlı olarak esirgeyici ihracat kontratlarının dayanağında şirketin brüt kar marjı yıllık 14 puan güzelleşerek %27,6 düzeylerine ulaşırken, FAVÖK, hem bizim hem de piyasa beklentilerinin üzerinde, yıllık %146 artarak 2,73 mlr TL’ye yükseldi. FAVÖK marjı ise yıllık 15 puan artışla %27,1 olarak gerçekleşti. Operasyonel taraftaki bu güçlü performansın yardımıyla şirketin net karı yıllık %90 artışla 1,22 mlr TL’ye ulaşırken, beklentimizin %33, piyasa varsayımlarının ise %27 üzerinde bir net kar performansı gördük. Son çeyrek sonuçlarının akabinde Tofaş 2021 yılını %92 büyümeyle 5,8 mlr TL FAVÖK ile tamamlarken, şirketin 2021 yılında net karı yıllık %84 artarak 3,3 mlr TL düzeyine yükseldi.

2022 pazar beklentisi, 2021 yılına paralel 700-750 bin adet aralığında yer alıyor

2022 yılına ait beklentilerini açıklayan Tofaş, 2021 yılında 737 bin adet düzeyindeki hafif araç pazarının, 2022 yılında 700-750 bin adet aralığında gerçekleşeceğini öngörmektedir. Yurt içi satış hacmi beklentisini 125-140 bin adet aralığında açıklayan şirketin, ihracat hacmi öngörüsü de 125-140 bin adet aralığı olarak açıklandı. 2022 yılında 240-270 bin adet aralığında (2021: 229 bin adet) üretim öngören şirket, yatırım harcaması öngörüsünü ise 2021 yılına paralel, 100 mn € düzeyinde açıkladı. Şirket ayrıyeten, Stellantis’in 2021 yılında paylaştığı elektrifikasyon ve yazılım stratejisi kapsamında Tofaş’ın, önümüzdeki devirde Stellantis çatısı altındaki farklı markalar için üretim ve AR-GE alanında hizmet verebilecek değerli bir merkez olarak öne çıktığını belirtti.

Değerleme ve teklif

2022 yılına şirketin öngörüleri ve makro beklentilerimizdeki revizyonların akabinde Tofaş için, 2022 yılında 48,5 mlr TL satış geliri (yıllık +%63), 7 mlr TL FAVÖK (yıllık +%21) ve 4,4 mlr TL (yıllık +%33) net kar öngörüyoruz. 2022T 6,3x FD/FAVÖK ile süreç görmekte olan Tofaş için 114,50 TL pay başı fiyat gayesi hesaplıyoruz. Son bir ayda endeksin %3 altında performans sergileyen şirket paylarının açıklanan finansallara olumlu reaksiyon vermesini beklerken, kısa vadeli “Endekse Paralel Getiri“ teklifimizi sürdürüyoruz. Uzun vadede ise hem %40 yükselme potansiyeli hem de Stellantis’den gelmesi beklenen yeni projelerin dayanağına bağlı olarak TUT teklifimizi “AL” olarak revize ediyoruz.

ICBC YATIRIM

Net kar %90 yükseldi

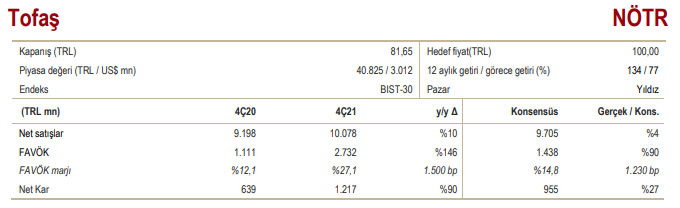

Tofaş 2021’in son çeyreğinde 1,2 milyar TL net kar açıkladı. Konsensüs beklentisi 955 milyon TL iken, şirket geçen yılın tıpkı periyodunda 639 milyon TL kar elde etmişti. Satışlardaki artış kestirimleri bir kesim aşarken, FAVÖK marjı beklentilerin çok üzerinde gerçekleşti.

Net satışlar %10 büyüdü

Tofaş’ın cirosu yılın son çeyreğinde beklentilerden biraz daha fazla artışla 10,1 milyar TL’ye yükseldi. Yurt içi satış adedi %36 azalırken ortalama satış fiyatları %58 yükseldi. İhracat adedi %26 gerilerken araç başına ortalama gelir euro bazında %20 yükseldi. Genel olarak yurt içinde yüksek fiyatlama, yurt dışında al-veya-öde gelirleri ve zayıf kur ciroya olumlu yansıdı. İhracat segmentinin toplam içindeki tartısı hem hacim (%44’ten %48’e) hem de gelir bazında (%45’ten %49’a) yükseldi.

2022 hacim beklentileri artış tarafında

Şirket bu yıl yurt içinde 125-140 bin (2021: 122 bin) ve ihracat pazarlarında tekrar 125-140bin (2021: 113 bin) satış öngörüyor. Buna nazaran toplam satışların %6-19 civarında artması bekleniyor.

Epeyce yüksek karlılık

Şirketin brüt kar marjı geçen yıla nazaran 14 puan artarak %27,6 seviyesinde gerçekleşti. Güçlü yurt içi fiyatlama ve ihracat pazarlarından elde edilen al-veya-öde gelirleri karlılığa olumlu yansıdı. Üretilen araç başına hammadde masrafları euro bazında geçen yılki düzeyinin %7 altında gerçekleşti. Faaliyet masraflarının ciroya oranı 60 baz puan yükselerek %4,3 düzeyine ulaştı. Çalışan başına ortalama fiyatlar bir evvelki yıla nazaran %39 ve bir evvelki çeyreğe nazaran %40 arttı. Bunların sonucunda şirket 2,7 milyar TL FAVÖK’e ulaştı. FAVÖK marjı geçen yılın 15, beklentilerin 14 yüzdelik puan üzerine çıkarak %27,1 ile tüm vakitlerin rekorunu kırdı. Araç başına elde edilen FAVÖK euro bazında geçen yıla nazaran %165 yükseldi.

Borçluluk düzgünleşti

Şirketin net borcu bir evvelki çeyreğe nazaran 495 milyon TL azalarak 3,5 milyar TL’ye indi. Bunun sonucunda net borcun FAVÖK’e oranı 1,0’dan 0,6’ya geriledi (iyileşti).

Değerleme

Pay son bir yılda %134 yükseldi ve BIST-100 endeksine görece %77 daha uygun bir performans gösterdi. 2022 varsayımlarımıza nazaran 10,1 F/K ve 6,0 FD/FAVÖK çarpanlarından süreç gören Tofaş payı için 100,00 TL gaye kıymeti ile NÖTR teklifimizi koruyoruz.

Yasal İkaz

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı kontratı çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların şahsî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.